[ad_1]

OPINION | Dans quelques jours, l’année 2022 s’ouvrira. L’incertitude sanitaire demeure une réalité, et est à l’origine des déséquilibres qui continueront à accompagner le redressement économique. Retrouvez la chronique de Nathalie Benatia, macroéconomiste chez BNP Paribas Asset Management.

Les fins d’année sont propices aux bilans. Les bilans déclenchent souvent des introspections. Au vu des annonces des grandes banques centrales à l’issue de leur dernière réunion de politique monétaire de 2021, il n’est pas interdit d’imaginer que les comités de la Réserve fédérale américaine (Fed), de la Banque centrale européenne (BCE), de la Banque d’Angleterre (BoE) et, même, de la Banque du Japon (BoJ) se soient livrés à cet exercice consistant à « l’observation méthodique, par le sujet lui-même, de ses états de conscience et de sa vie intérieure ».

Il serait peut-être prudent d’abandonner le registre philosophico-psychologique pour s’en tenir aux faits, et aux décisions les plus récentes. La Fed va mettre fin au printemps aux achats de titres et remonter ses taux directeurs à plusieurs reprises l’an prochain. La BoE a relevé son taux directeur à 0,25 % le 16 décembre et envisage qu’ « un resserrement de la politique monétaire va probablement être nécessaire ». La BCE a présenté une feuille de route très précise sur le rythme de réduction de ses achats de titres à partir de mars 2022. Même la BoJ a rejoint, timidement, le mouvement de normalisation en annonçant une modeste réduction des aides d’urgence.

« Un peu moins accommodantes » semble ainsi la meilleure façon de résumer les décisions des banques centrales des économies développées, surtout si l’on ajoute la remontée à 0,50 % du taux directeur de la Banque de Norvège et à 0,75 % celui de la RBNZ (Reserve Bank of New Zealand) ainsi que de l’abandon, par la Banque de Réserve d’Australie (RBA), de sa politique de contrôle de la courbe des taux. Par ailleurs, depuis plusieurs mois déjà, les banques centrales dans les zones émergentes ont amorcé un cycle de resserrement de leur politique monétaire face à l’envolée de l’inflation. Une seule grande institution, en faisant exception de la Banque centrale de Turquie, se distingue : la banque centrale chinoise (PBoC – People’s Bank of China) a réduit de 50 points de base le taux de réserves obligatoires pour certaines banques le 15 décembre et pourrait procéder à un nouvel assouplissement en début d’année prochaine.

Sans surprendre à proprement parler, ces annonces sont intervenues un peu plus tôt ou ont été un peu plus précises et complètes qu’attendu. Enfin, même si l’analyse des banquiers centraux diverge désormais sur la nature des pressions inflationnistes, que la Fed ne considère plus comme étant « temporaires », le diagnostic sur la croissance est plutôt encourageant alors que l’activité économique mondiale a retrouvé son niveau d’avant-crise. La situation épidémique, en dépit de la vague -ou du raz-de-marée Omicron- n’est plus au centre des décisions de politiques monétaires.

Graphique 1 : la fin de 2021 a été caractérisée par une remontée de la volatilité sur les obligations

Même si les restrictions sanitaires mises en place dans de nombreux pays, en particulier en Europe, vont peser sur l’activité fin 2021 et début 2022, il est vraisemblable que la constatation faite par l’INSEE, qui indique dans sa note de conjoncture parue début octobre que « après avoir, depuis un an et demi, reflété le profil des courbes épidémiologiques, l’activité économique française s’en est détachée cet été », puisse s’appliquer à l’économie mondiale. L’incertitude sanitaire demeure une réalité, et est à l’origine des déséquilibres qui continueront à accompagner le redressement économique, mais ne représente plus un choc. C’est cette constatation qui a conduit les banques centrales à reconnaître implicitement que le temps des mesures d’urgence est révolu au moment où les économies sont confrontées à un déséquilibre ente une demande solide, appelée à le rester, et une offre encore limitée par certains facteurs.

Ce rééquilibrage entre offre et demande sera décisif pour la croissance en 2022 et la trajectoire de l’inflation. Il témoignera d’une transition, réussie ou pas, entre la phase de reprise rapide et heurtée après le Grand Confinement, et un cycle économique plus mature. Les mesures exceptionnelles prises en 2020 pour protéger les économies face à un choc inédit ont permis le redémarrage de l’économie dans de bonnes conditions, en préservant la solvabilité des entreprises et en limitant la perte de revenus des ménages. Une conséquence inattendue de la reprise a été cette envolée de la demande à l’origine des goulets d’étranglements et des difficultés d’acheminement des biens qui, en limitant la production, ont fini par provoquer une accélération de l’inflation.

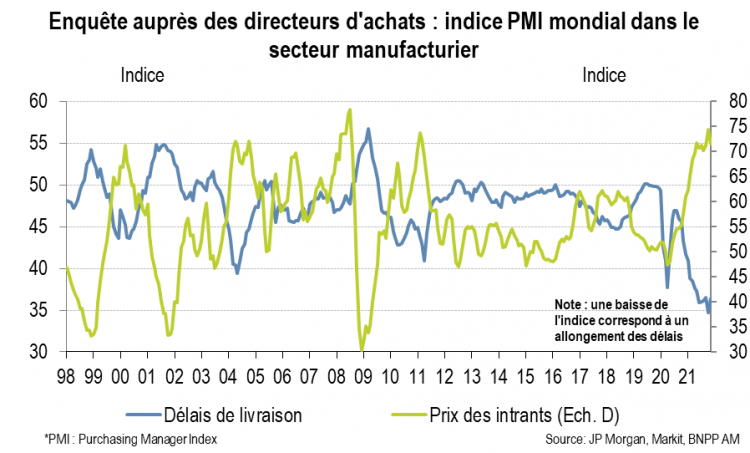

Graphique 2 : Allongement des délais de livraison

Les enquêtes d’activité ont commencé à montrer en fin d’année (novembre et décembre) un certain reflux des tensions sur les chaînes d’approvisionnement, même si les délais de livraison sont encore très longs et continuent à peser sur l’industrie, en particulier en Allemagne où les pénuries de semi-conducteurs ont beaucoup affecté l’industrie automobile.

Notre scénario central prévoit une croissance encore solide en 2022, la progression du PIB restant largement supérieure à sa moyenne historique. Même si des risques existent et expliquent la nervosité constatée sur les marchés (actions et obligations), une remise en question du scénario favorable de moyen terme ne semble pas justifiée par les récentes évolutions. La demande intérieure est solide, soutenue par l’amélioration continue de l’emploi, et semble en mesure de résister à un retrait progressif des programmes de soutien monétaire. Rappelons enfin que, compte tenu de taux directeurs très bas et de taux réels largement négatifs, les conditions financières ne seront en pratique que modérément resserrées.

Les phases de « transition » sont rarement synonymes de périodes de sérénité pour les investisseurs, et 2022 ne devrait pas faire exception à cette règle d’autant plus que le point de départ est une situation inédite (à savoir une crise sanitaire mondiale). Il y a aussi bien longtemps que les investisseurs n’ont pas eu à se préoccuper d’une inflation trop élevée et, après avoir affirmé qu’elle ne serait que transitoire, le consensus sur ce point commence à s’effriter. L’évolution des salaires sera en 2022 la variable clé à observer et une certaine fébrilité devrait persister tant que cette question ne sera pas tranchée. Dans le même temps, n’oublions pas, d’une part, que les changements sont aussi sources d’opportunités et, d’autre part, que les banquiers centraux resteront attentifs à assurer une transition en douceur. Bonne année !

Nathalie Benatia est macroéconomiste chez BNP Paribas Asset Management, elle publie régulièrement sur le blog Investor’s Corner.

Nathalie Benatia est macroéconomiste chez BNP Paribas Asset Management, elle publie régulièrement sur le blog Investor’s Corner.

[ad_2]

Yalayolo Magazine

Mars87 Innovative Digital And Social Media Marketing

![[CONFIDENTIEL] Apple rachète Texture, le «Netflix des magazines»](https://yalayolo.co/wp-content/uploads/2020/11/texture-apple-360x180.png)

![[CONFIDENTIEL] Bitcoin, WeWork, Lyft, Donald Trump vs. Broadcom, Dropbox…](https://yalayolo.co/wp-content/uploads/2020/11/john-oliver-hbo-bitcoin-crypto-360x180.png)

![[CONFIDENTIEL] 45 millions de dollars pour le fonds de Snoop Dogg dédié au cannabis](https://yalayolo.co/wp-content/uploads/2020/11/youtube-550x342-360x180.jpg)

![[CONFIDENTIEL] Wikipédia vs. YouTube, Hellocare, Theranos, Early Birds…](https://yalayolo.co/wp-content/uploads/2020/11/hellocare-360x180.jpg)

![[INSIDERS] Dominique Delport, rattrapé par le Vice](https://yalayolo.co/wp-content/uploads/2020/11/vice-media-360x180.jpg)

![[INSIDERS] Twitter veut interdire les publicités sur les cryptomonnaies](https://yalayolo.co/wp-content/uploads/2020/10/bitcoin-smartphone-360x180.jpg)

![[Tribune] « Le cookie est mort, vive la Customer Data Platform ! »](https://yalayolo.co/wp-content/uploads/2022/10/Tribune-cookie-est-mort-vive-Customer-Data-F-360x180.jpg)