[ad_1]

Déjà disponible sur Bloomberg, Reuter et TradingView, l’indice CIX100 des 100 crypto-monnaies les plus actives débarque sur le Nasdaq. Une bonne raison de vous apporter quelques éléments de réflexion sur la pertinence de diversifier son portefeuille. Ou pas…

Qu’est-ce que l’indice CIX100

Le CIX100 est un indice rebalancé basé sur les crypto-monnaies, proposé par la société maltaise Cryptoindex Limited, qui administre le site eponyme (cryptoindex.io ou cryptoindex.com). Il est censé représenter la “tendance” du marché en regroupant le top 100 des crypto-monnaies, et son calcul de mise à jour permanente se base, selon les termes du livre blanc proposé par la société au moment de son ICO (levée de fonds en crypto par l’émission et la vente de sa propre crypto-monnaie), sur l’algoritme propriétaire Zorax, utilisant des process d’Intelligence Artificielle (NLP – Natural Langage Processing, et ML-Machine Learning) afin de traiter en temps réel plusieurs millions d’informations receuillies depuis 9 plateformes d’échange sur plus de 1800 crypto-monnaies différentes.

Cryptoindex a été efficace sur sa stratégie de communication, levant en mars de cette année plus de 11 millions de dollars pour son développement et ouvrant rapidement un fonds d’investissement basé sur son algorithme. Pour le reste, et notamment les process et routines sur lesquels se base l’index, Sergey Shashev, le directeur technique russe de la société, n’en dévoile malheureusement pas beaucoup plus, les quelques page de développement mathématique proposées sur le site ne mentionnant que la partie la plus basique des calculs…

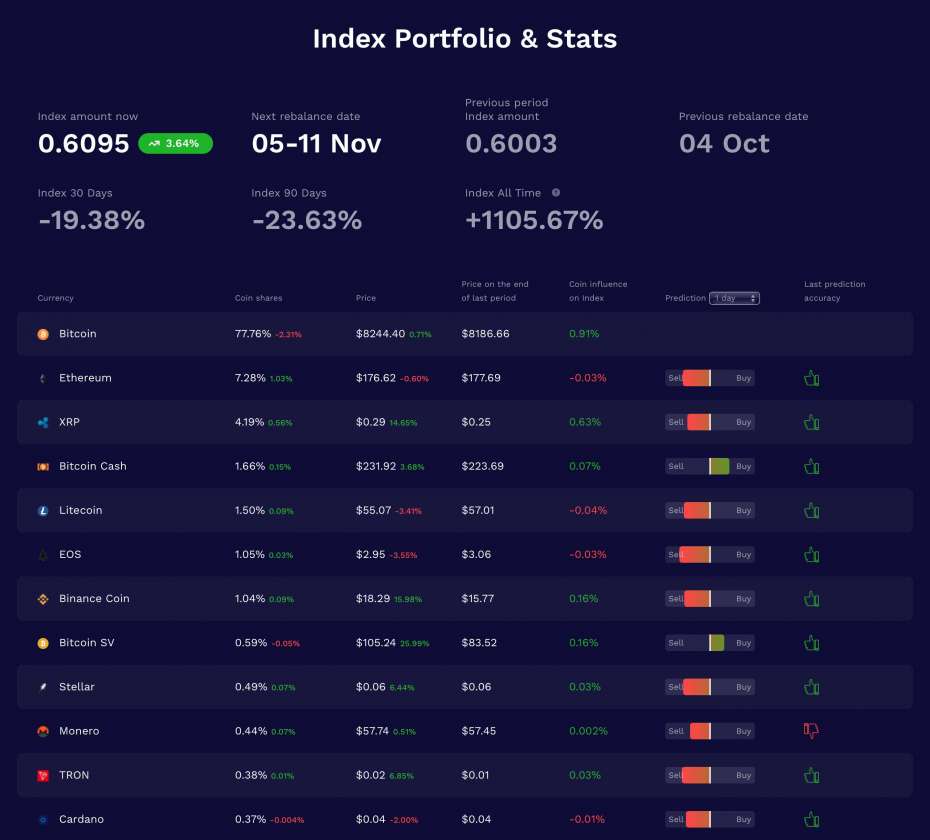

Publique et disponible sur le site cix100.com, la composition de l’index révèle une très large pondération du Bitcoin (plus de 77% de l’index en valeur) sur les 99 autres crypto-monnaies séléctionnées par le moteur AI, tandis que l’index affiche une performance de 1105% depuis son lancement (en Mai 2017, ce qui enlève de-facto tout intérêt à ce résultat, l’essentiel de la performance étant due au Bull Run de janvier 2018…).

L’idée d’un index pour les crypto-monnaies est évidente : elle pérenise cette classe d’actifs en permettant ainsi de la comparer aux autres (Dow Jones Industrial Average-DJINDICES:^DJI), Nasdaq Composite-NASDAQINDEX:^IXIC, S&P 500-SNPINDEX:^GSPC, etc.), ce qui est indispensable notamment pour étudier les correlations entres différentes classes d’actifs lorsqu’on cherche à optimiser son portefeuille. Bien que d’autres alternatives soient disponibles (comme les index NCI proposés par netcurrencyindex.com par exemple), le CIX100 bénéficie d’une position privilégiée de premier entrant dans sa catégorie, et peut se targuer de l’approbation de ses pairs les plus prestigieux, qui en l’intégrant dans leur propre paradigme valident son sérieux.

Index CIS100 dont la composition est disponible sur cix100.com:

La “Modern Portfolio Theory”

Il existe de nombreuses approches différentes définissant la construction d’un portefeuille d’actifs. On peut établir sa liste à partir de l’analyse fondamentale de chaque actif envisagé, se référer plutôt à des critères d’analyse technique (cours de l’actif sur les marché), appuyer ses calculs sur des ratios propriétaires sophistiqués… Mais aussi se constituer ou suivre un index.

L’idée globale reste la même : diversifier son investissement pour circonscrire son risque, car comme chacun sait: “on ne met jamais tous ses oeufs dans le même panier”. En clair, un portefeuille diversifié repose sur l’idée qu’il est statistiquement peu probable qu’une multitude d’actifs chutent exactement de la même manière en même temps, réduisant ainsi le risque de chute par rapport à un portefeuille “mono-actif”.

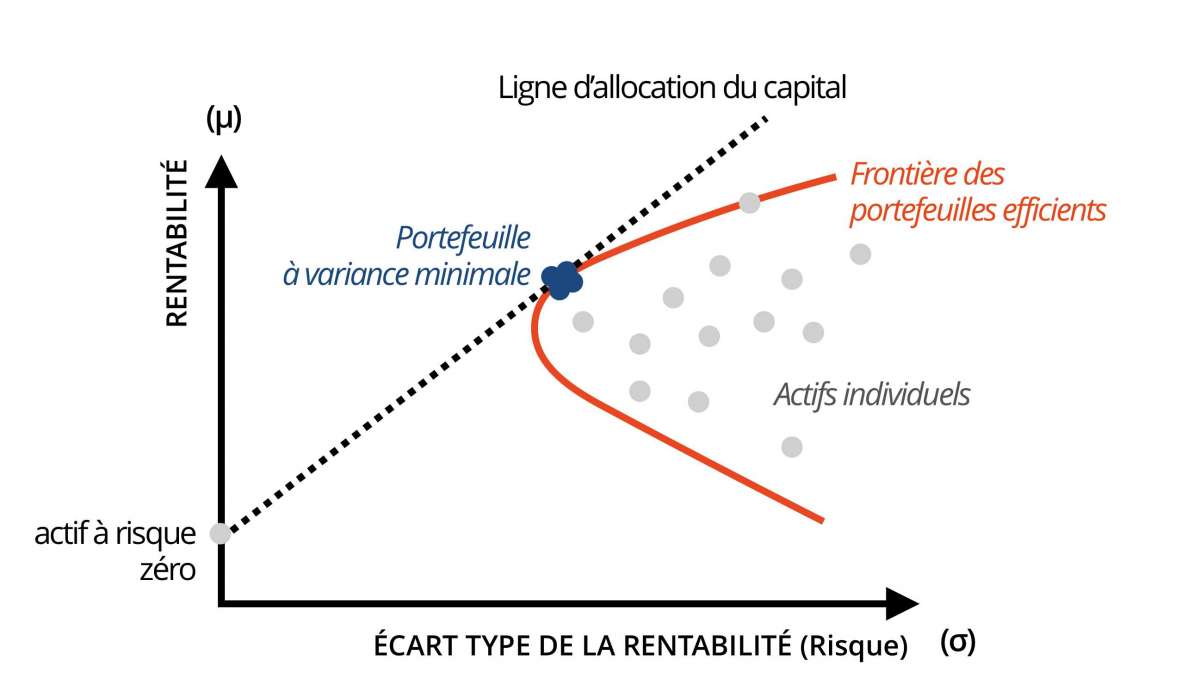

Cette approche a notamment été modelisée par Harry Markowitz dans son article “Portfolio Selection” publié en 1952 par “Journal of Finance” qui détaille sa “Modern Portfolio Theory” (MPT). Il reçu en 1990 le Prix Nobel d’Économie pour ses travaux. Son approche permet de calculer précisément la performance maximale possible pour un portefeuille d’actifs à partir du taux de correlation entre actifs, de leur variance, et du risque sur lequel l’investisseur est prêt à s’engager (exprimé par l’écart type). Il en résulte une “frontière de Markowitz” qui exprime toutes les combinaisons de portefeuille (i.e. répartition entre actifs) délivrant la meilleure performance pour un risque global de portefeuille donné. Bien qu’enseignée depuis des decennies dans les Écoles de commerce, la MPT est désormais très critiquée car considérée, bien que mathématiquement cohérente, comme déconnectée de la réalité des marchés financier (théorie du “cigne noir” de Nassim Nicholas Taleb, et risques de krach qui ne sont pas pris en compte par la MPT qui ne se base sur aucune hypothèse de distribution).

En revanche, le principe d’un portefeuille plus performant s’il est constitué d’actifs faiblement corrélés reste lui la clef de voute de toute stratégie d’investissement.

Schéma de calcul du portefeuille optimal selon la “Modern Portfolio Theory”, proposé par Harry Markowitz en 1952 – (F.Bonelli – TheCrypto MBA)

Crypto Corrélation / Décorrelation

Un portefeuille global est donc généralement constitué de plusieurs classes d’actifs faiblement corrélés entre elles, et dont on espère que les pics de performances temporaires des unes va compenser les creux de sous-performance temporaires des autres. Mais ce n’est pas tout: il s’agit de vérifier également qu’une faible corrélation existe entre actifs d’une même classe au sein du portefeuille !

C’est ainsi qu’on va par exemple décider d’investir à la fois dans des actions sur différents marchés/secteurs (tech, retail, énergie, etc), dans l’or, et les crypto-monnaies, tout en veillant, concernant le sous-portefeuille de crypto-monnaies, à ce que les coins séléctionnés soient faiblement corrélés entre eux.

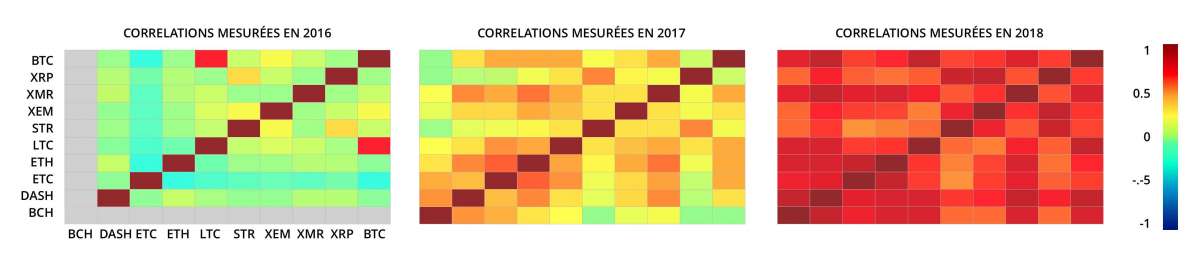

On rappellera que la corrélation est une mesure de la tendance stastistique pour des variables à varier simultanément de la même manière. Elle s’exprime généralement sous la forme d’une valeur comprise entre -1 et +1 (-1 = opposition parfaite, +1 = corrélation parfaite, et 0 = aucune corrélation entre les variables). L’idéal est de travailler avec des actifs en opposition ou faiblement corrélés, de sorte que si certains voient leur cours baisser momentanément, cette sous-performance pourra être compensée par les performances des autres. Les choses se compliquent lorsqu’on entre dans le détail car pour parvenir à structurer un portefeuille profitable, il va également falloir structurer en conséquence les pondérations de chaque crypto sélectionnée, et gérer activement sa sélection, car les valeurs de corrélations varient bien entendu avec le temps.

Des études existent désormais sur la mesure de corrélation entre crypto-monnaies, qui montrent que si l’ensemble des “Alt-coins” reste fortement corrélé au Bitcoin lors de “Bull Run” (forte montée des cours), il en va tout autrement lorsque le marché oscille ou chute. On s’aperçoit ainsi qu’un portefeuille judicieusement constitué de coins sélectionnés dans le Top 100, et rebalancé fréquemment (hebdomadaire) sera largement plus performant qu’un simple “Bitcoins bag” en “hodling” (paquet de Bitcoins en gestion passive sans trading). C’est d’ailleurs précisément la proposition de valeur des fonds d’investissements en crypto-monnaie.

Corrélations entre Crypto-monnaies – étude Cryptodigestnews.com (F.Bonelli – TheCrypto MBA)

Dans le même ordre d’idée, une étude récente publiée par Binance semble montrer qu’une corrélation plus forte s’établit désormais entre Ethereum et les Alt-coins qu’entre le Bitcoin et les Alt-Coins.

L’étude des corrélations et le calcul du portefeuille le plus “efficace” nécessitent l’accès à des set de données conséquents et un certain nombre de calculs complexes généralement hors de portée d’un particulier, sans compter les opérations de trading permettant de réajuster en permanence le portefeuille (rebalancing, crypto-monnaies qui “entrent” et “sortent” du portefeuilles…). C’est dans ce contexte que le plus judicieux peut alors consister à investir dans un Index comme le CIX100, qui a “déjà” fait le travail.

Market Making

Mais un index comme le CIX100, émis par une société privée et accompagné de recommandations d’achat et de vente peut être utilisé à mauvais escient s’il est suivi par une partie conséquente de petits porteurs et institutionnels pour leurs décisions de gestion : il devient alors un outil redoutable de “market making”, capable d’utiliser le volume des opérations qu’il engendre à travers ses utilisateurs pour “faire le marché” à lui seul.

Parce que l’index vient d’indiquer qu’il a sorti telle crypto-monnaie du marché et passe une recommandation à la baisse, un grand nombre de spéculateurs va suivre cette recommandation et vendre, ce qui va faire chuter rapidement et fortement le cours de la-dite crypto-monnaie et rendre la position de l’index “auto-prédictive” : pour peu que des petits malins aient anticipé le phénomène, il leur suffit alors de “shorter” leurs positions sur ce coin (i.e. miser sur la baisse du cours par une vente à découvert) pour encaisser un confortable bénéfice sur la base d’un mouvement du cours qu’ils auront eux-même déclenché…

Ce fléau, qui participe de la réputation sulfureuse des crypto-monnaies car encore très mal régulé (et puni), peut se retrouver à travers les indices mais aussi les groupes Telegram très en vogue dans la sphère crypto : vous pensez avoir un accès privilégie à des informations de marché en vous abonnant à un groupe payant, alors que vous servirez en fait d’exécutant servile dans le cadre de la stratégie de “market making” permettant aux administrateurs du groupe de s’enrichir sur votre dos.

Investir dans les crypto-monnaies n’est pas un long fleuve tranquille…

[ad_2]

Yalayolo Magazine

Mars87 Innovative Digital And Social Media Marketing

![[CONFIDENTIEL] Apple rachète Texture, le «Netflix des magazines»](https://yalayolo.co/wp-content/uploads/2020/11/texture-apple-360x180.png)

![[CONFIDENTIEL] Bitcoin, WeWork, Lyft, Donald Trump vs. Broadcom, Dropbox…](https://yalayolo.co/wp-content/uploads/2020/11/john-oliver-hbo-bitcoin-crypto-360x180.png)

![[CONFIDENTIEL] 45 millions de dollars pour le fonds de Snoop Dogg dédié au cannabis](https://yalayolo.co/wp-content/uploads/2020/11/youtube-550x342-360x180.jpg)

![[CONFIDENTIEL] Wikipédia vs. YouTube, Hellocare, Theranos, Early Birds…](https://yalayolo.co/wp-content/uploads/2020/11/hellocare-360x180.jpg)

![[INSIDERS] Dominique Delport, rattrapé par le Vice](https://yalayolo.co/wp-content/uploads/2020/11/vice-media-360x180.jpg)

![[INSIDERS] Twitter veut interdire les publicités sur les cryptomonnaies](https://yalayolo.co/wp-content/uploads/2020/10/bitcoin-smartphone-360x180.jpg)

![[Tribune] « Le cookie est mort, vive la Customer Data Platform ! »](https://yalayolo.co/wp-content/uploads/2022/10/Tribune-cookie-est-mort-vive-Customer-Data-F-360x180.jpg)